드디어 명인제약 공모주 IPO 수요예측 결과가 발표되었습니다. 의무보유확약비율이 과히 역대급이라고 할 수 있는데요. 이번 명인제약 공모주는 청약을 할지 말지 고민할 필요가 없다는 생각이 듭니다. 환불일까지 4일이라는 점 외에는 딱히 단점을 찾아볼 수가 없습니다. 빠르게 수요예측 정리해 볼게요.

1. 명인제약의 재무구조

명인제약은 창사이래 40년 연속 매출 성장을 기록하고 있고, 영업이익률이 33%에 달하는 매우 건실한 기업입니다. 2025년 반기 기준으로 현금성 자산도 2,800억원 보유하고 있을 정도입니다 명인제약의 탄탄한 재무구조에 대해서는 아래 글 참고 부탁드립니다.

2025.09.13 - [분류 전체보기] - 9월 코스피 대어, 명인제약 공모주 47% 할인된 공모가

9월 코스피 대어, 명인제약 공모주 47%할인된 공모가

명인제약, 이가탄으로 유명한 제약회사의 상장 도전이가탄과 메이킨 Q로 우리들에게 너무나도 친숙한 명인제약이 이제야 코스피 상장을 앞두고 있습니다. 설립 40여 년 만의 기업공개로 관심이

anchorfree100.com

2. 명인제약 공모주 개요

금일 수요예측 결과, 희망 공모가 밴드 상단 58,000원으로 확정되었고, 이번 청약은 KB증권 단독 주관으로 이루어집니다. 균등만 참여하시려면, 최소 10주 / 290,000원 준비하시면 됩니다.

3. 수요예측 결과 - 역대급 의무보유 확약

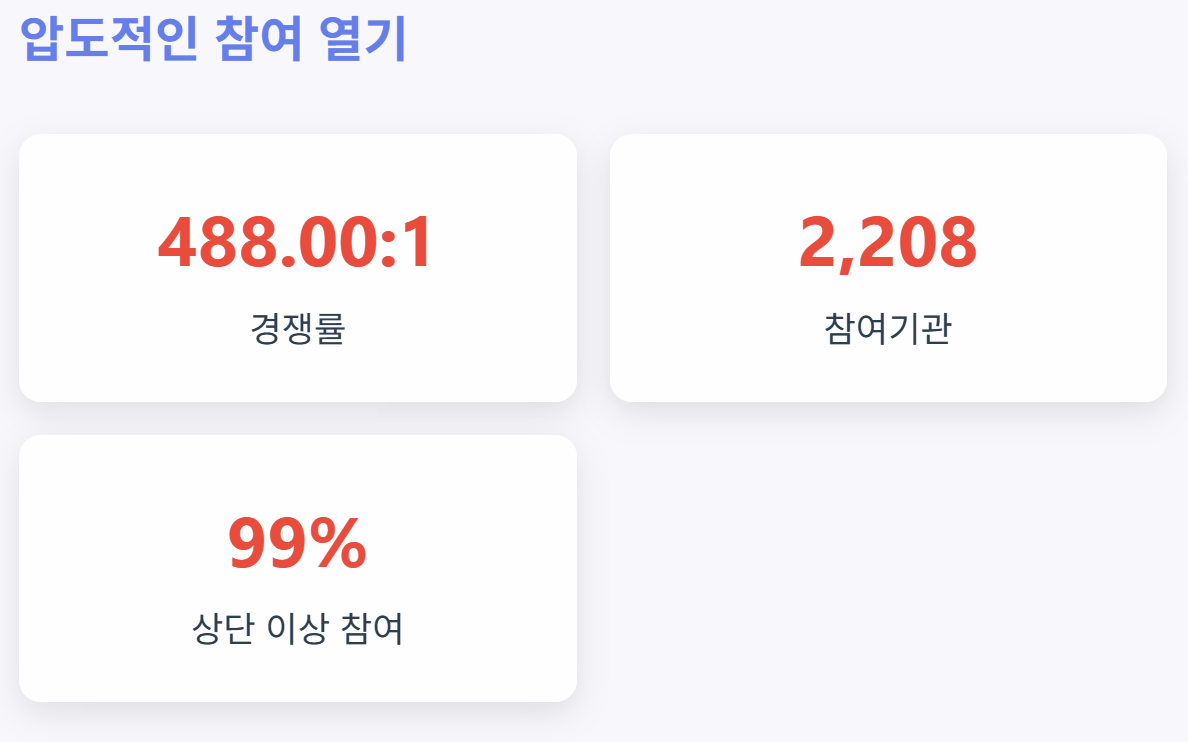

2,208개 기관이 참여하여 488.95 : 1 경쟁률을 보였고, 하단 제시 1개 기관 제외, 모두 상단 이상에 참여 했습니다. 무엇보다 최근 상장한 기업들의 의무보유 확약 비율과 비교해 보면, 역대급 의무보유 확약비율이 나왔습니다. 약 60% 정도의 확약 비율에 외국 기관 투자자도 확약 기관이 미확약 기관보다 많습니다.

위에서도 말씀드렸지만, 유일한 단점이 환불일까지 4일이 소요된다는 점 외에는 단점이 전혀 보이지 않습니다. 물론 내일 우리 사주 배정결과가 나와야 최종 확약 비율이 나오겠지만, 이 추세라면, 걱정할 필요가 없어 보입니다.